近日,由清华大学国家金融研究院国际金融与经济研究中心(CIFER)主办的“2022国际贸易争端与全球化重构”学术研讨会圆满举办。湖南师范大学商学院讲师首陈霄、硕士研究生谈振林出席由CIFER助理研究员、清华大学五道口金融学院博士后李元琨主持的贸易争端、FDI与创新分论坛三,分享其与合作者们(如下图)题为《实体清单出口管制政策对企业投资的影响研究》(The Impact of Entity List Export Control Policy on Enterprise Investment) 的文章。

首陈霄,厦门大学经济学博士,湖南师范大学商学院讲师,硕士生导师。主要研究领域为国际经济与贸易、贸易政策不确定性和企业行为,先后在《经济学(季刊)》、《经济科学》和《经济学动态》等期刊发表论文,主持国家社会科学基金和湖南省自然科学基金各一项。

首陈霄

谈振林

在中美贸易争端背景下,本文以2010-2021年的A股上市公司为样本,运用多期双重差分模型检验了美国商务部工业与安全局(BIS)实施的实体清单形式的出口管制政策如何影响我国上市企业投资水平以及其中影响机制。研究发现,实体清单政策会显著抑制上市企业的投资水平。被列入实体清单的企业投资率平均下降1.99个百分点,相当于投资率均值的45%。该发现通过了一系列稳健性检验,并在PSM-DID分析中得到了进一步验证。机制分析发现,实体清单政策主要通过削弱企业绩效、增大企业融资难度来影响企业的投资水平。进一步分析发现,实体清单政策对不同类型的企业影响有差异性。其对于国营企业、高固定资产率和高资本密集度的企业影响更大。

当前,中国制造业正在加速转型升级,但美国为了维护自己在制造业领域的领先地位,频繁动用出口管制政策压缩中国制造业企业的生存空间。随着中美贸易摩擦的不断升级,美国对华实施了实体清单政策。截止2021年12月31诶,中国有385个实体被列入清单。具体来看,受限企业数量共有252家,占比超过75%。

目前对于出口管制政策的研究主要聚焦于三个方面。首先是出口管制政策本身的研究分析,其次是出口管制政策对中美宏观经济的影响,最后是微观定量分析。总体而言,当前针对出口管制的微观实证文献对企业创新的探讨较多,缺乏对其他微观经济行为的探讨。本文边际贡献主要有:第一,进一步丰富了出口管制的研究文献。第二,部分理清了实体清单政策影响企业投资的主要机制,并进一步分析了实体清单政策对企业投资的差异化影响,为新形势下我国企业应对国外出口管制政策提供思路。

文章提出三个理论机制与假设。首先,实体清单对企业投资的影响。研究假设列入实体清单会对企业的投资水平产生负向影响。其次,实体清单政策影响企业绩效。研究假设实体清单政策带来的冲击会通过影响企业绩效来抑制企业投资行为。最后,实体清单政策影响企业融资约束。研究假设实体清单政策带来的冲击会通过影响企业融资约束来影响企业的投资行为。

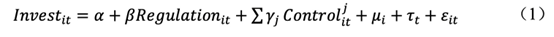

第一步,为估计实体清单政策对企业投资的影响,本文参考Beck et al. (2010)的多期双重差分模型,建立如下回归方程:

其中i标识企业,t标识年份;被解释变量为invest,核心解释变量为regulation;μi和τi分别为企业个体固定效应和年份固定效应;εi,t为误差项。

基础回归结果表明,实体清单政策对企业投资会产生明显的负面影响,即实体清单政策会降低受限企业的投资水平。该结果验证了假设1。

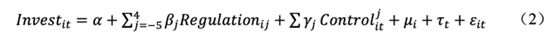

第二步,文章验证了受限企业和非受限企业之间在投资水平上的投资趋势变化。具体而言,文章参考事件研究方法(Jacobson et al.,1993),采用以下方程式进行平行趋势检验:

平行趋势检验结果表明,被列入实体清单前,处理组(受限企业)和控制组(非受限企业)之间不存在显著差异,故该假设成立。检验结果表明,列入实体清单对企业投资率的影响偏短期,长期内影响不显著。但考虑到投资的累积效应,短期的投资不足仍可能影响企业长期发展。

第三步,稳健性检验。首先是安慰剂检验,即将政策冲击时间提前,重新构建多期回归模型,以排除潜在因素导致投资率发生变化的可能性。其次,通过从样本中随机抽取企业样本作为实验组,重新运行回归方程(1)。文章还采取了其它形式的稳健性检验,如变量与方法替换。最后,为排除研究结果可能是样本量差异过大导致的估计偏差,本文使用倾向匹配得分(PSM)的方法构造相对均衡且可靠的对照组进行双重差分回归,即PSM-DID估计方法。研究结果表明之前的研究结果稳健,被列入实体清单会明显降低企业投资水平。

第四步,机制检验。即检验实体清单政策是否会通过加大企业融资难度和削弱企业营业能力来抑制企业投资水平。公司绩效机制检验结果表明,较高的总资产收益率和利润水平会降低实体清单政策对投资的负向影响。融资约束机制的检验结果表明,实体清单政策显著提高了企业的融资约束,而融资约束的上升会增强实体清单政策对投资的负面影响。

第五步,异质性检验,即检验性质不同的企业在实体清单政策冲击下的投资水平差异。通过对不同产权、不同固定资产比例、不同资本密集度企业的检验,研究证实实体清单政策对不同类型的企业影响有差异性。

本文以多期双重差分的方法,使用2010-2021年上市的公司样本检验了实体清单政策对我国上市企业投资水平的影响,并进一步进行了一系列稳健性检验。基于上述分析,本文针对列入实体清单企业提出四项政策建议:1.增加外部融资,缓解企业融资压力。 2.提高公司管理水平。3.加大对非国营企业的扶持力度,减少其融资难度。4.进一步扶持生产型服务业的发展。

杨继军

南京财经大学国际经贸学院教授兼副院长杨继军对这篇文章的研究予以认可。他指出,美国实体清单出口管制政策具有研究价值,相关数据翔实,可以深入挖掘。本文不论是在理论层面抑或是机制层面的研究都十分规范。本文发现美国实体清单出口管制政策对我国企业对投资水平具有显著的抑制作用。本文将这一抑制作用归结为两方面,一方面是利润减少,另一方面是融资难度增加。文章的研究逻辑简明清晰。

杨继军教授也提出了一些问题。首先,“断供风险”问题。实体清单出口管制并非仅仅是技术问题或成本增加问题。虽然有进口的替代国,但是有些原材料只能从美国进口,或许有必要加以考量。其次,实体清单形式的出口管制有很多方面,本文主要聚焦于直接层面,而杨教授认为也存在许多间接出口管制。后者也具有很高的研究价值,可以进一步拓展。再次,在异质性检验方面,回归分析中或许应该按照技术高低水平划分。此外,部分非样本回归的结果与常识不太吻合。如文章中提到的“非国有企业存在明显的负面作用,但对于国有企业不显著”和直觉有出入,可能需要更好的解释。同时,实证领域,一些变量的处理有些粗糙。或许可以结合本文的研究内容更进一步解释说明变量测度。最后,个别控制变量的结果不显著或与现实有出入,可能存在内生性问题。首陈霄老师对杨教授的建议表达感谢,认为有必要对杨教授提到的问题进行更进一步的分析挖掘。