5月6日,清华五道口首席经济学家论坛以“2023全球金融动荡与经济展望”为主题,在清华大学五道口金融学院隆重召开。本届论坛由清华大学五道口金融学院主办、清华大学五道口金融学院国际金融与经济研究中心(CIFER)承办,线上线下相结合,中英双语直播,全球全网共享。中国国际经济交流中心副理事长、国际货币基金组织前副总裁朱民于论坛主旨与对话环节以“2023:全球金融风险在上升”为题作主旨演讲。

朱民

朱民认为,2023全球金融风险上升,银行股动荡、瑞士信贷和硅谷银行的破产需要引起高度关注。硅谷银行的事件本身不是系统性风险,但是硅谷银行的性质是系统性风险。系统性风险体现在整个银行业出现了系统性资产负债表错配,其主要是因为全球央行资产负债表大扩张。

2020年全球央行大扩张从4万亿扩张到了24万亿,增长了六倍。长期的宽松加上供给侧的波动,总需求在宽松政策刺激下产生了通货膨胀。最近一年,欧美央行不断进行加息,短时间内金融机构难以及时调整资产负债表。美联储持续加息,不仅是银行业,全球流动性都出现紧张,主权债、公司债和股票市场都出现了流动性紧张问题,2023年需密切关注流动性冲击下整个金融系统的风险。

朱民发言速记:

2023:全球金融风险在上升

朱民

大家好,感谢会议的邀请,很高兴来参加这个论坛,就经济金融的形势和大家做沟通和交流。今天,把我对世界经济金融的观察给大家做一个简要的汇报。

因为我们现在讨论的是整个经济、金融的论坛,2023全球金融风险在上升,这是我们最近看到的,也是很需要关注和重视的现象。我们最近看到英美银行股都在动荡,红色的是瑞士信贷的股价,跌了85%。绿的是硅谷银行,跌了100%。美国银行指数下降了20%多,相比其他的。欧洲的银行股也有一个很大的下跌,当然也有一些反弹。

银行股的动荡和后面硅谷银行、瑞士信贷,特别是最近第一共和银行波动是有关的,所以这个还是需要我们大家引起高度的关注。

我在3月25日中国发展论坛上做的发言提到过,硅谷银行的事件本身不是系统性风险,但是硅谷银行的性质是系统性风险。为什么这么说呢?就是因为硅谷银行的破产一个很重要的原因是管理不善,监管不善,当然和它的资产负债表错配有关。错配很重要的原因就是它持有了很多美国的债券,在利率很低的时候,随着美联储迅速上升利率,整个资产发生了很大的变化。所以把硅谷银行放在全部来看的话,这是对全美银行的分析,银行持有的债券占整个银行市场20%多,最近有所下降,25%左右。

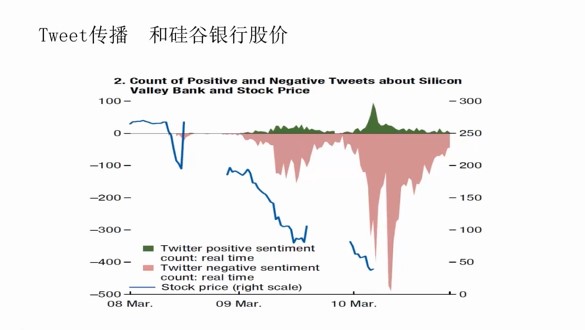

这里分为两部分,大部分利率是账面不反映,绿色的颜色是可以随时出售,会随时根据市场的估值来对资产进行变化。大家知道,硅谷银行在第一天就面临8亿美元的估值亏损,产生了很大的问题,这个会直接冲击资本金。大家可以看到AFS这个部分还是很大的,这是延期的损失,另外的是当期的损失,占了25%的银行资产这个影响还是很大的。与此同时大家知道,现代科技特别是网上银行提款,Tweet传播银行股价很大,这个很有趣。Tweet的传播对硅谷银行的负面和正面,提款都是手机电子化了,股价就不断下跌。

在今天一个银行问题的发生可以非常快,硅谷银行三天就使一家银行破产,表明现在科技和传媒、传播的影响下,银行危机可以怎样迅速蔓延,这都是需要吸取的教训。

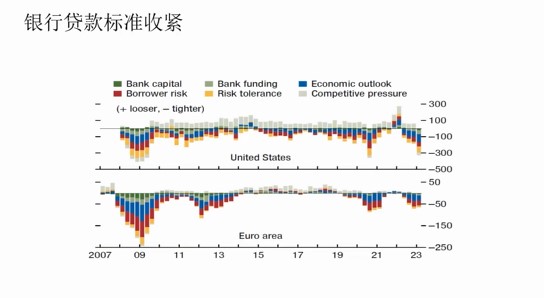

美联储的流动性风险急剧上升,借贷窗口超过了2008年,大批资金,中小银行、区域银行的存款,老百姓在这个影响下把钱取出来投入到货币基金。所以这是一个很大的变化,而且银行开始把贷款收紧,产生了市场的流动性和企业的资金周转问题。

大家可以看到银行往下走,这都是流动性收紧,这是在美国,比欧洲还紧得厉害。蓝色的是预期,灰色的是资金来源的影响,黄色的是增加比较快的,关于风险预期的,这也一下子就产生了系统性的影响。

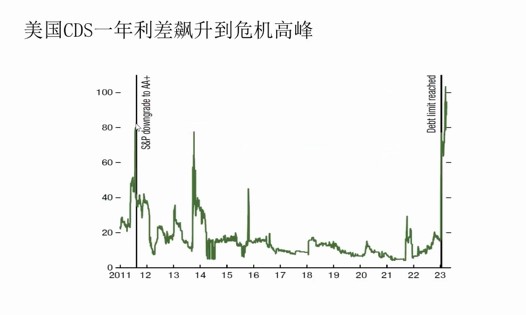

在这个情况下,美国的CDS利率一下飙升起来,这是2012年的水平,现在已经达到了这个水平。CDS的飙升表明了整个流动性的紧缺对市场产生了很大的压力,所以这个是我们需要予以重视的,还是很重要的一个方面。

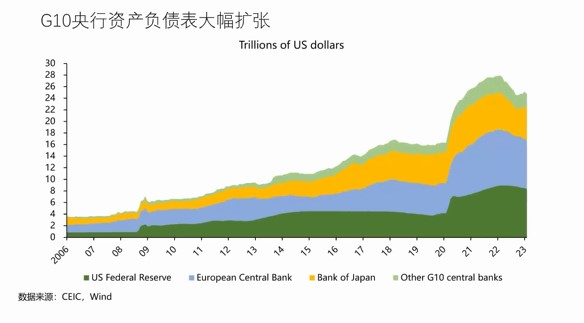

为什么会产生这个情况?为什么我在中国发展论坛强调这是系统性的风险呢?这是和今天整个金融业的资产负债结构是有关的,大的背景首先是全球的央行资产负债表大扩张。

2008年、2009年扩张从美联储来说是从一万亿美元的规模扩大到两万亿,翻一番,全球也就是从2008年的四万亿左右涨到了六万亿多一点点。大家可以看到在今天这个情况下,2008年以后长期的宽松货币政策,2020年这一拨的宽松上升的幅度完全不是2008年的时候。这一波在这里大家可以看到,所以一下子把央行资产负债表,全球十个主要大的央行提到了24万亿美元的规模,这是当时4万亿的6倍,简直是很难想象的,就是因为财政扩张,财政扩张货币化,因为疫情的原因,持续地财政扩张和货币化,债券大量发行,所以金融机构持有的债券大幅增加。

大家可以看到这是美联储的资产负债表,绿色的,蓝色的是欧央行的资产负债表。这边是日本的,日本持续的央行资产负债表扩张,央行资产负债表急剧扩张,低利率。钱去哪里了?如果说跟2008年比是6万亿,现在24万亿,如果是2020年疫情之前比,可以看到10万亿的资金去了哪里?去了各种金融机构,特别成了银行资产负债表。

因为长期的宽松加上供给侧的波动,总需求在宽松政策刺激下产生的通货膨胀,美联储在一年里加息500基点,这是2016年的加息,1994年也就加了20多一点,最近加到了5到5.25。所以这个加息猛烈程度大家可以看到,在这个期间你要让金融机构把它在过去那么多年里买进的,以零利率买进的国债资产结构调好,这是很难的事情。

欧央行也是这样,加息非常迅猛,2011年负利率,2005年也就2左右,现在继续加息。如此短的时间内金融机构要调整资产负债表,措手不及。你想保留比较多的灵活性,你就会面临当期损失,这是对金融机构,特别是银行来说一个特别大的挑战和压力。

如果把现有的中小银行、区域银行,整个资产大于5千亿和1千亿到5千亿之间的来看,居民存款没有保险的比例,硅谷银行的破产不是没有原因的,比例最高的是没有保险的。与此同时,一破产,资本金11%的核心资本就一下损失,没有了,当然就破产了。大家可以看到这是第一共和银行,这些都是高风险的银行,而且存款没有得到保险,因为它要付这个费用,这是市场行为,这就迫使美国财政部和美国监管机构不得不对居民的存款进行担保,居民存款保险制度给破了,这又是一件很大的事情。

与此同时我们可以看到,在存款保险不到50%这根线来看,这一块机构如果发生问题的话,都会引起整个财政和系统流动性紧张和财政紧张,因为最终要政府买单,从现在来看。这不是一个小的数字,这又是一个系统风险,你要救助的话都要看你救助的成本,成本非常大,这是对银行和对监管,对财政部压力非常大的一个现有银行的特征。

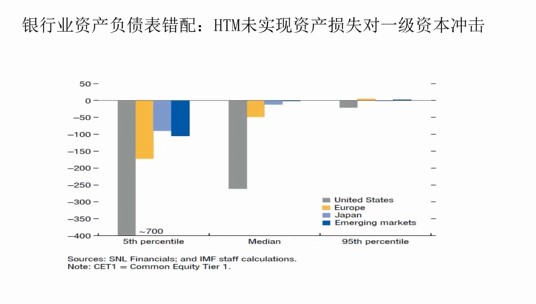

与此同时哪怕是HTM没有实现,对一级资本的冲击也是很大的,统计对美国所有银行的分析,美国最差的末位20%的银行,会影响700个基点的资本损失。通常11个百分比,一半左右的资本就去掉了,这个影响还是很大的。欧洲一定要有个百分点,黄色的,蓝色的是日本,新经济也受到影响,因为大量美元宽松的时候,美元走向新型经济国家,新型经济国家持有大量美元债券。银行资产负债表的错配是系统性的普遍的问题,好一点的中间银行在美国也会影响3个百分点的变化,在欧洲和新型经济国家会好一点,系统性错配影响是很大的。

像美联储的借贷在上升,全球流动性都在出现紧张的状态,这个缺口是巨大的,因为是银行性的资产负债表错配。美国已经是第四个银行了,逐渐延伸的话,政府救助的敞口是很大的,这是国际货币基金组织最新在做的一个研究,这是传统的做的金融风险流动性的图。

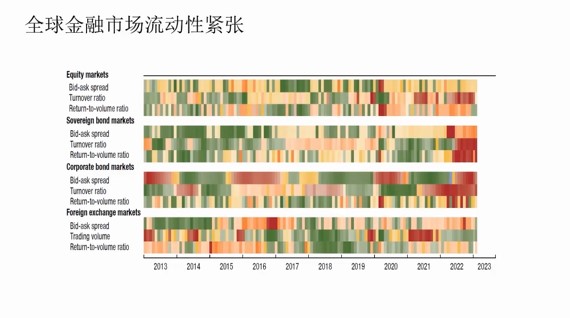

主权债的流动性开始紧张,利差在上升,回报在急剧下跌,因为估值的变化。公司债的市场因为股权债的持有,产生公司经营情况的变化,使得公司债的市场也在变化,红色的,大家可以看到,这又引起了股票市场的变化,股票市场也开始出现红颜色。最近红颜色的现象,是2010年以来没有这么严重的流动性紧张的,我们观察到第四家银行(西太平洋银行)的危机正在发生,根本上这是银行市场资产负债表的错配,所以很难在短期内迅速的得到修复,这个危机还会持续,对市场流动性的压力会继续加大,在多大程度上会形成一个金融危机?变成中小型银行结构系统危机的蔓延,或者冲击整个金融系统,这是2023年我们需要密切关注的。

今天这个会议我就这一点给大家做一个简单的汇报,请大家提出宝贵意见,谢谢。

更多精彩内容将持续更新,敬请关注清华大学五道口金融学院国际金融与经济研究中心(CIFER)官方微信公众号Tsinghua_CIFER。